焦点图-首页

2021中国涂料企业100强榜单揭晓:占全国份额为35.34%

榜单亮点

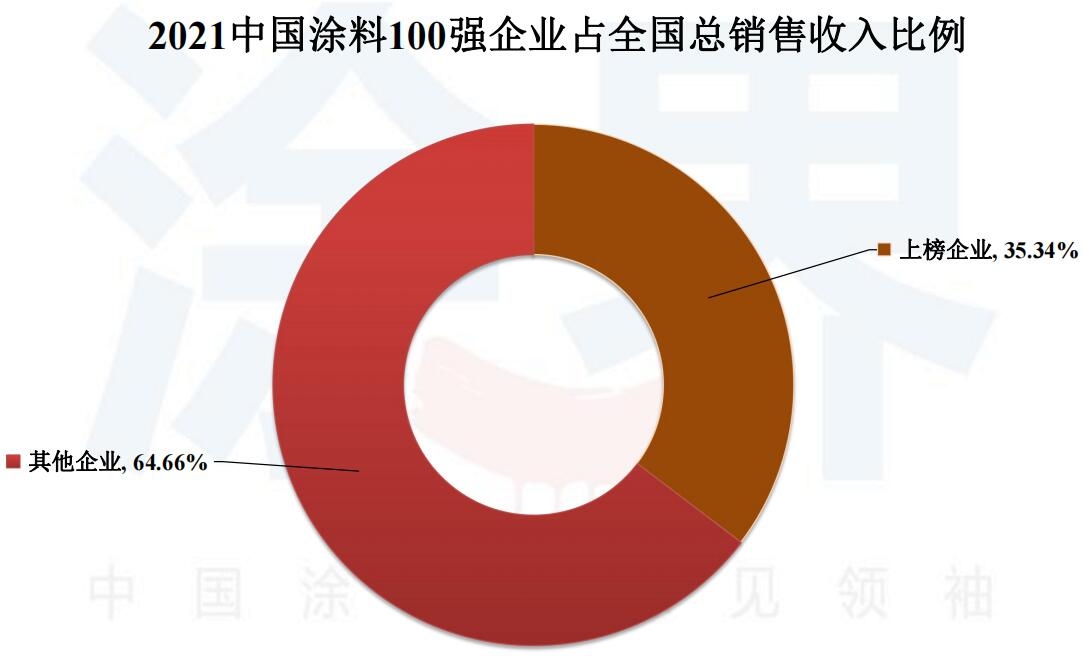

◎上榜企业累计销售收入为1438.94亿元,较往年增加47.036亿元;占全国涂料总收入比例为35.34%,较往年提升了4点23个百分点。

◎榜单前10强企业累计销售收入为710.905亿元,较往年增加了30.015亿元;前10强企业占榜单总收入比例提升至49.40%,占全国总收入比例提升至17.46%。

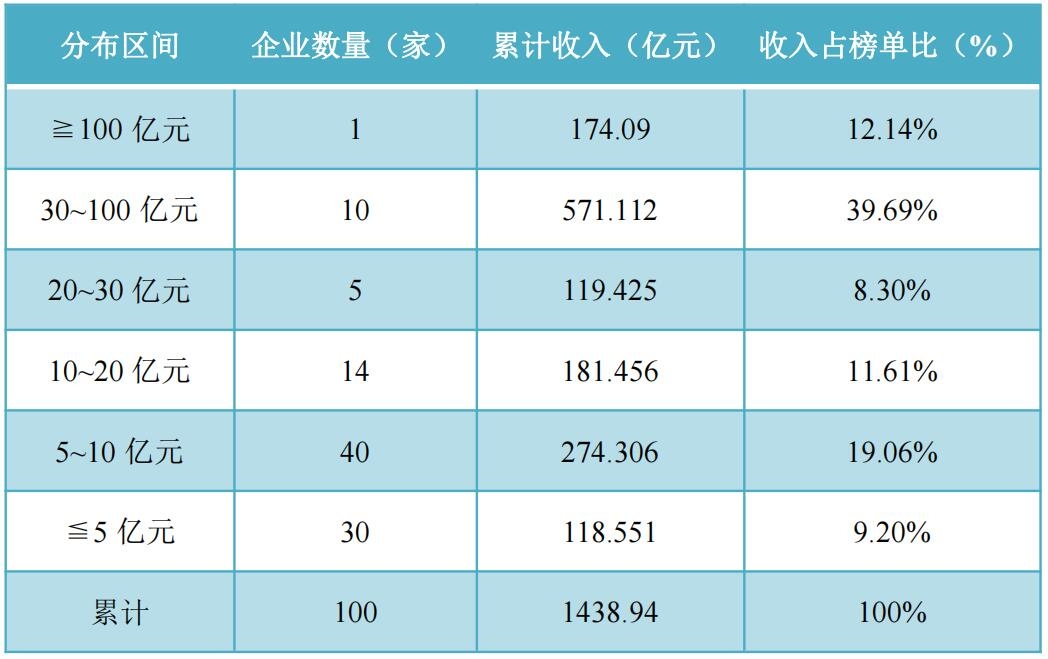

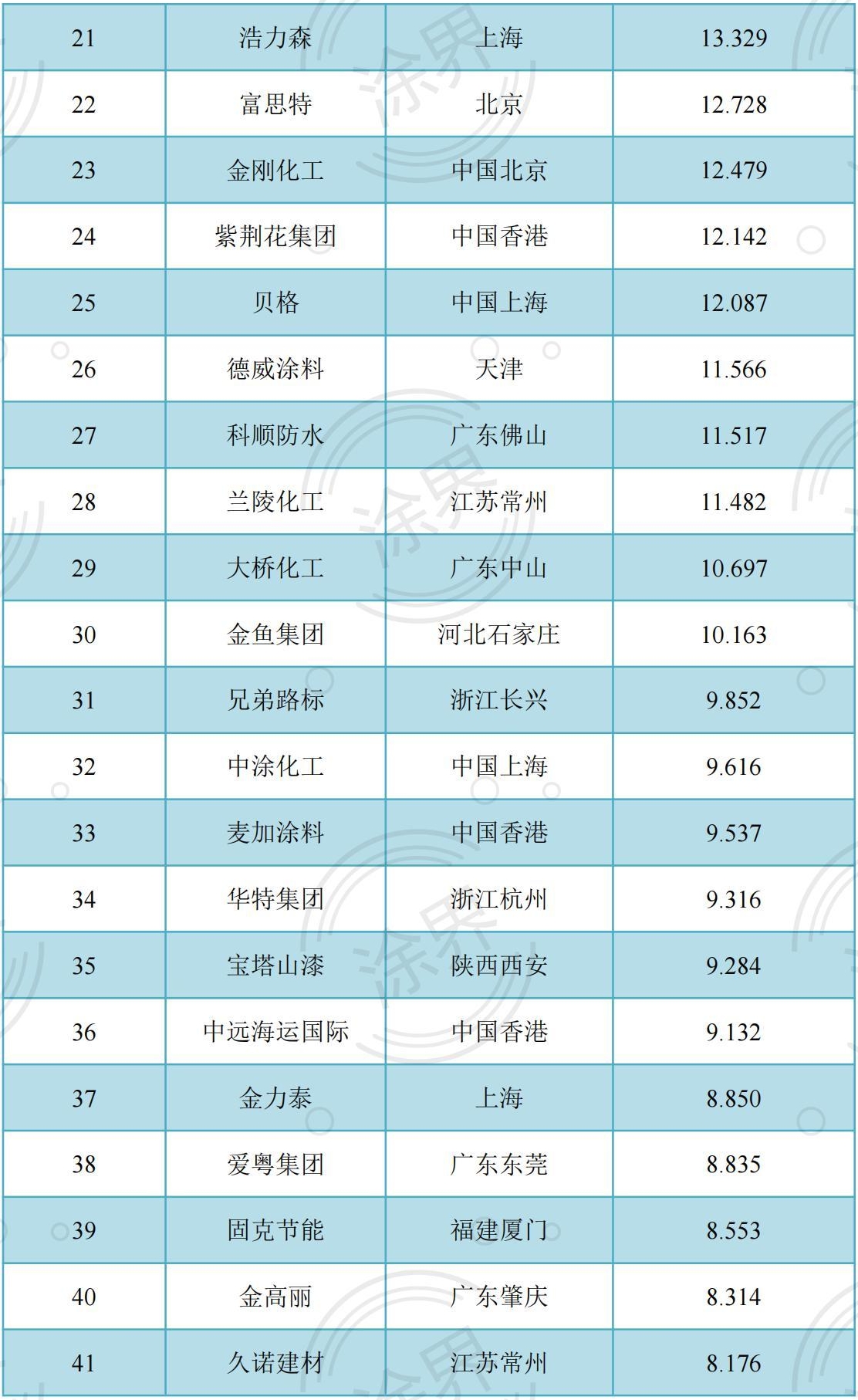

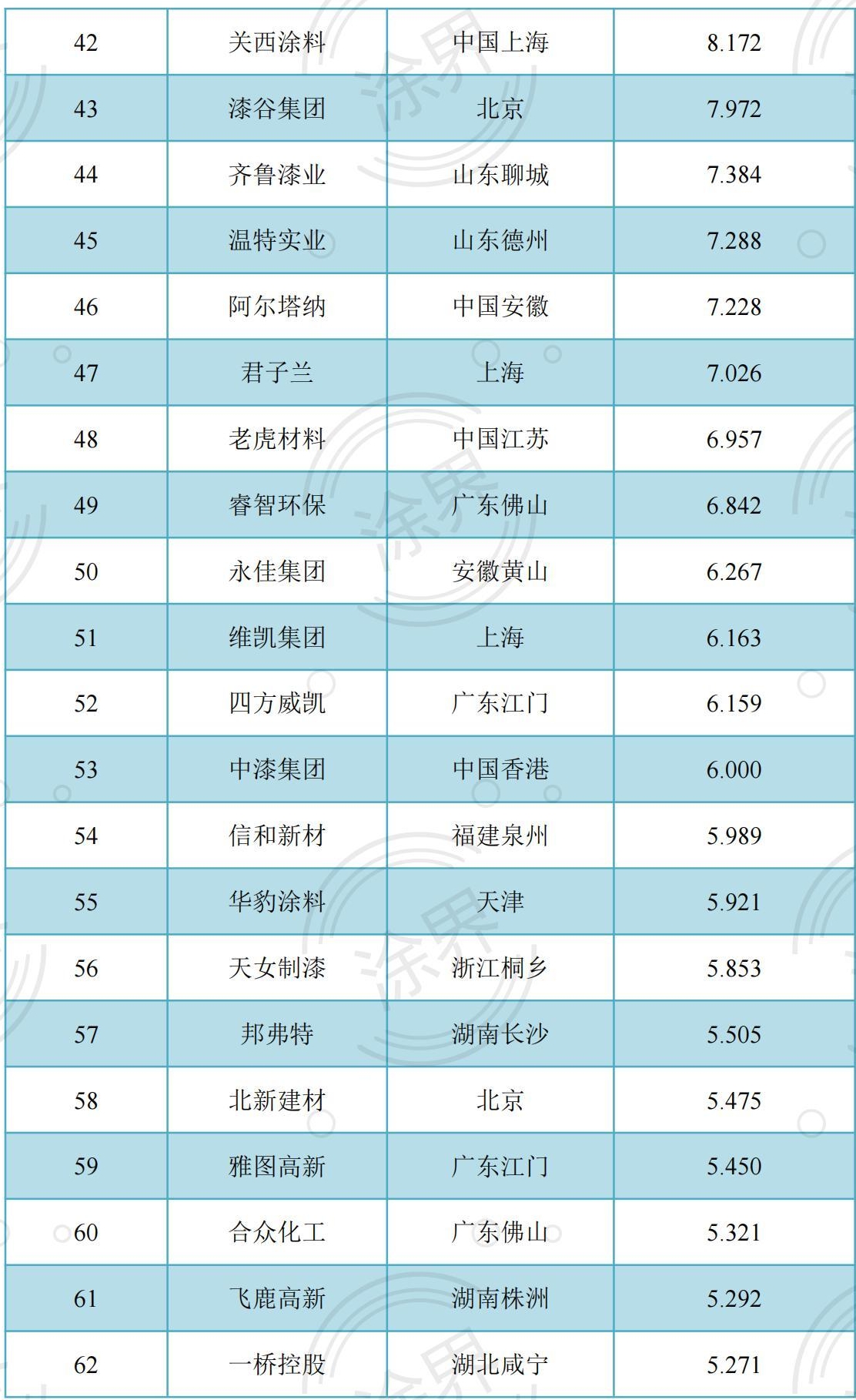

◎销售收入超过100亿元仅1家,30-100亿元之间为10家,20-30亿元之间为5家,10-20亿元之间有14家,5-10亿元之间有40家,5亿元以下为30家。

◎外资企业上榜数量29家,累计销售收入为731.731亿元,相较往年减少了8.848亿元;本土企业上榜数量71家,累计销售收入为707.209亿元,相较往年增加了55.884亿元。

◎前10强企业中,外资企业占据了6席,本土企业仅占4席,上榜数量较往年未发生变化。同时,外资企业销售收入下滑,而本土企业销售收入有所增长。

◎今年共有39家企业排名上升,44家企业排名下滑,8家企业排名没有变化。其中,排名上升最快的五家涂料企业分别为雅图高新、宝塔山漆、飞鹿高新、桑瑞斯、大桥油漆。

◎信和新材、北新建材、维新制漆、华秦科技、太子化工等9家企业为新入围企业。值得一提的是,去年以23.352亿元销售收入排名第14位的晨阳集团今年则退出了榜单。

6月25日,国内涂料行业首家财经媒体《涂界》正式发布“2021中国涂料企业100强排行榜”。这是《涂界》连续第七年推出“中国涂料企业100强排行榜”。该榜单依据生产型企业2020年涂料业务营业收入进行排名。本年度榜单最低入围门槛为3.147亿元,较往年提高了0.271亿元。

该排行榜的产生按照国际惯例,其排序规则与中国企业500强、《财富》世界500强排序标准完全一致,即按企业营业收入多少为依据,以企业2020年营业收入指标作为最终排序指标,排出2021中国涂料100强企业名单。

上榜企业占全国份额为35.34%

虽然受到新冠肺炎疫情的影响,但去年我国涂料产量仍实现逆势增长,不过由于疫情对汽车涂料、工业涂料等高附加值领域的负面影响明显,因此虽然产量有所增长但收入却有所下滑。根据国家统计局数据显示,2020年全国1968家规模以上涂料企业总产量为2459.10万吨,同比增长2.6%;主营业务收入为3054.34亿元,同比下降2.8%;利润总额为245.97亿元,同比增长5.5%。

为了更好反映中国涂料工业的真实发展现状,涂界数据研究实验室纳入了规模以下企业的产量和主营业务收入。假设规模以上涂料企业产量占全行业总产量约70%,收入占到全行业总主营业务收入约75%,经计算:2020年全国涂料行业总产量为3513万吨,主营业务收入为4072亿元(含规模以下企业)。

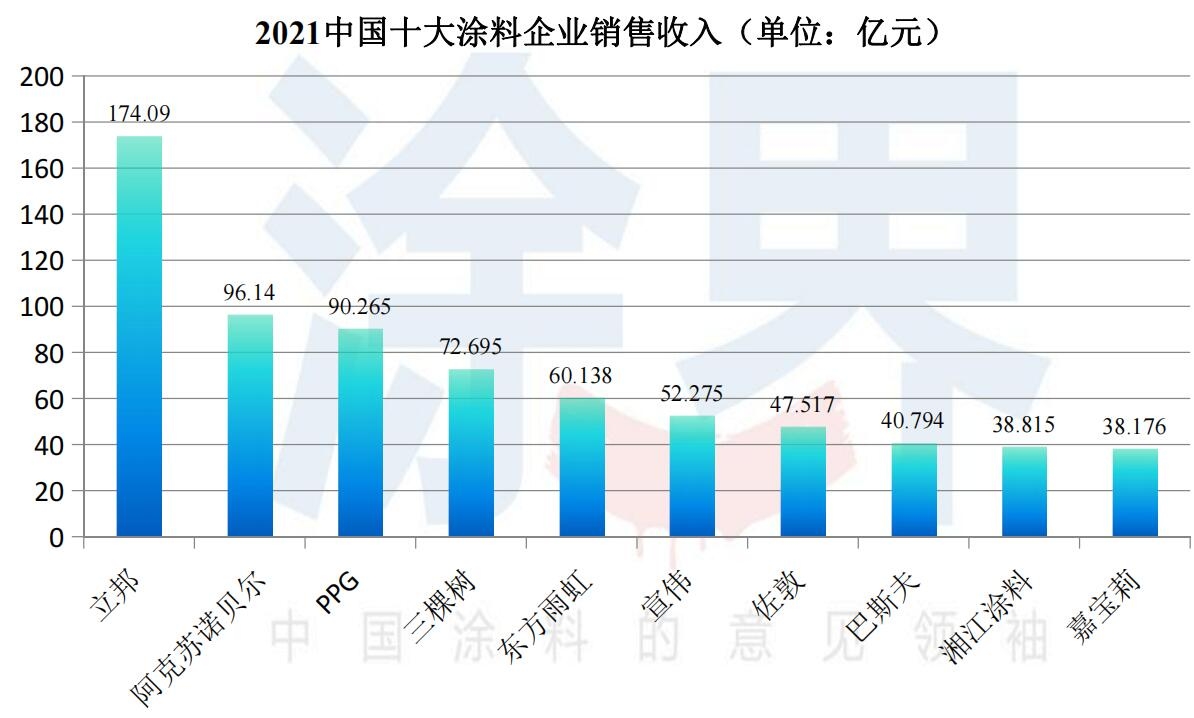

榜单显示,立邦以174.09亿元销售收入蝉联榜首,这也是立邦连续七年位居榜首。阿克苏诺贝尔、PPG去年在华销售收入均同比下跌,分别以96.140亿元、90.265亿元的销售收入位居榜单第二、三位,其中阿克苏诺贝尔排名较往年上升1位,而PPG排名较往年则下降1位。

此外,三棵树、东方雨虹、宣伟、佐敦、巴斯夫、湘江涂料、嘉宝莉销售收入分别为72.695亿元、60.138亿元、52.275亿元、47.517亿元、40.794亿元、38.815亿元、38.176亿元,分别排名第4-10位。其中,东方雨虹排名较往年上升1位,宣伟排名较往年则下降1位,其他企业排名较往年均未发生变化。值得一提的是,三棵树已连续两年位居中国本土涂料企业第一。

从经营收入来看,今年上榜企业累计销售收入为1438.94亿元,较往年增加47.036亿元;占全国涂料总收入比例为35.34%,较往年提升了4点23个百分点。其中,榜单前10强企业累计销售收入为710.905亿元,较往年增加了30.015亿元;前10强企业占榜单总收入比例为49.40%,占全国总收入比例为17.46%,较往年均有所提升。

从企业规模分布来看,今年上榜企业在规模和数量上依然分布不平衡,企业间差距较大。销售收入超过100亿元的企业数量仅1家,较往年未变;在30-100亿元之间有10家,较往年新增1家;在20-30亿元之间的为5家,在10-20亿元之间的有14家,在5-10亿元之间的有40家,5亿元以下的为30家。(如下表)

39家企业排名上升44家排名下滑

从排名来看,今年共有39家企业排名上升,44家企业排名下滑,8家企业排名没有变化。其中,排名上升最快的六家涂料企业分别为齐鲁漆业、雅图高新、宝塔山漆、飞鹿高新、桑瑞斯、大桥油漆,与上年度相比排名上升幅度分别为35位、31位、19位、17位、17位、17位;此外,兄弟路标、合众化工、美涂士、麦加涂料、富思特排名较往年分别同比上升14位、14位、12位、11位、10位。

榜单显示,信和新材、北新建材、斯塔尔、德普威、维新制漆、华秦科技、太子化工、凯伦股份、昊华科技等9家企业为新入围企业;此外,晨阳集团、吉人高新、千江高新、汉森邦德、立邦塑粉等企业退出榜单。值得一提的是,去年以23.352亿元销售收入排名第14位的晨阳集团,由于去年发生债务危机而导致销售收入暴跌,今年则退出了榜单。

根据涂界统计的数据显示,阿克苏诺贝尔、PPG、宣伟、巴德士、艾仕得、展辰、大宝化工、金刚化工、中涂化工、紫荆花集团、贝格、关西涂料、漆谷集团、阿尔塔纳、中漆集团、华谊精化、藤仓化成、松井新材、三峡油漆、东来涂料、海隆控股、南宝树脂、广信材料、惠尔明等企业2020年销售收入出现了不同程度的下滑,这主要是由于受到疫情的影响,特别是汽车涂料、工业涂料、家具漆等领域的企业受到疫情的冲击较大,比如PPG、艾仕得、中涂化工、百川化工、海隆控股等企业降幅较大。

此外,尽管受到疫情的影响,但仍有一批企业实现了逆势增长,立邦、三棵树、东方雨虹、佐敦、巴斯夫、湘江涂料、嘉宝莉、亚士创能、美涂士、海虹老人、浩力森、富思特、兰陵化工、德威涂料、科顺防水、宝塔山漆、麦加涂料、中远海运国际、金力泰、固克节能、久诺建材、齐鲁漆业、信和新材、雅图高新、合众化工、飞鹿高新、圣光化工、海油发展等企业2020年销售收入均实现了同比增长,其中:三棵树、东方雨虹、亚士创能、海虹老人、浩力森、麦加涂料、固克节能、信和新材等企业增幅较大。

市场格局:本土企业正在崛起

榜单显示,在前10强企业中,外资企业占据了6席,本土企业占据了4席,上榜数量较往年未发生变化。此外,中外企业间的收入差距仍存在但却在快速缩小,本土企业排名第一的三棵树2020年涂料业务销售收入为72.695亿元,与外资企业排名第一的立邦销售收入虽然相差101.395亿元,但差距已大幅缩小。

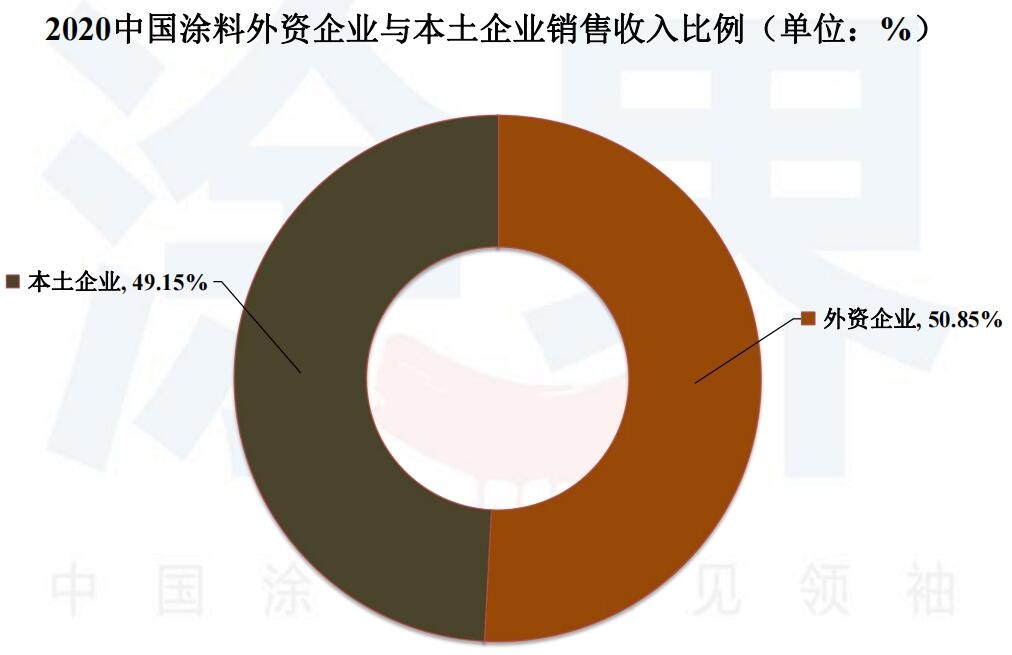

从经营收入来看,外资企业上榜数量29家(含港澳台),累计销售收入为731.731亿元,相较往年减少了8.848亿元,占榜单总销售收入比例为50.85%,相较往年下滑2点36个百分点,这是连续第四年下滑;占全国总销售收入比例为17.97%,相较往年上升1点42个百分点;平均每家企业销售收入为25.232亿元,相较往年下降了0.305亿元。

本土企业上榜数量71家,累计销售收入为707.209亿元,相较往年增加了55.884亿元,占榜单总销售收入比例为49.15%,相较往年提升2点36个百分点,这是连续第四年获得提升;占全国总销售收入比例为17.37%,相较往年上升了2点81个百分点;平均每家企业销售收入为9.961亿元,相较往年提升了0.787亿元。

对比来看,外资企业依然表现强势,但本土企业销售收入规模在大幅提升,说明本土企业与外资企业的差距在加速缩小。“受新冠肺炎疫情的影响,阿克苏诺贝尔、PPG、艾仕得、中涂化工等多家外资企业去年在华销售收入下滑;但多家本土企业仍实现了逆势增长,特别是三棵树、东方雨虹、亚士、浩力森、麦加、固克等企业的销售收入增幅远超行业增速,使得本土企业的收入规模继续扩大,同时也提高了整个榜单的收入规模。”榜单编制负责人黄长军表示。

国内涂料企业市场份额进一步上升。从收入来看,国内代表公司三棵树和亚士创能未受大环境影响,业绩表现优异。2016-2020年,三棵树营业收入从19.48亿元增长至82.00亿元,年均复合增长率达到41%;亚士创能营业收入从10.73亿元增长至35.07亿元,年均复合增长率达到32%。从市场份额看,三棵树和亚士合计市场份额在逐年上升,市场影响力进一步提升。

此外,东方雨虹、湘江、嘉宝莉、巴德士、美涂士、大宝、紫荆花、德威、浩力森、兰陵、金力泰、固克、麦加、信和等国内代表公司近年来的业绩也实现了良好的增长,销售规模得到了大幅提升。“回首中国涂料的30年,从模仿跟随到自主创新,从简单的加工到产品全面覆盖,从低端的代工到高端渠道的渗透,中国涂料不断崛起的过程实际上也是以三棵树、亚士、湘江、嘉宝莉、巴德士、金力泰等为代表的一大批中优秀企业不断努力、不断探索登顶世界制高点的品牌崛起之路。”黄长军表示。

市场占有率普遍较低

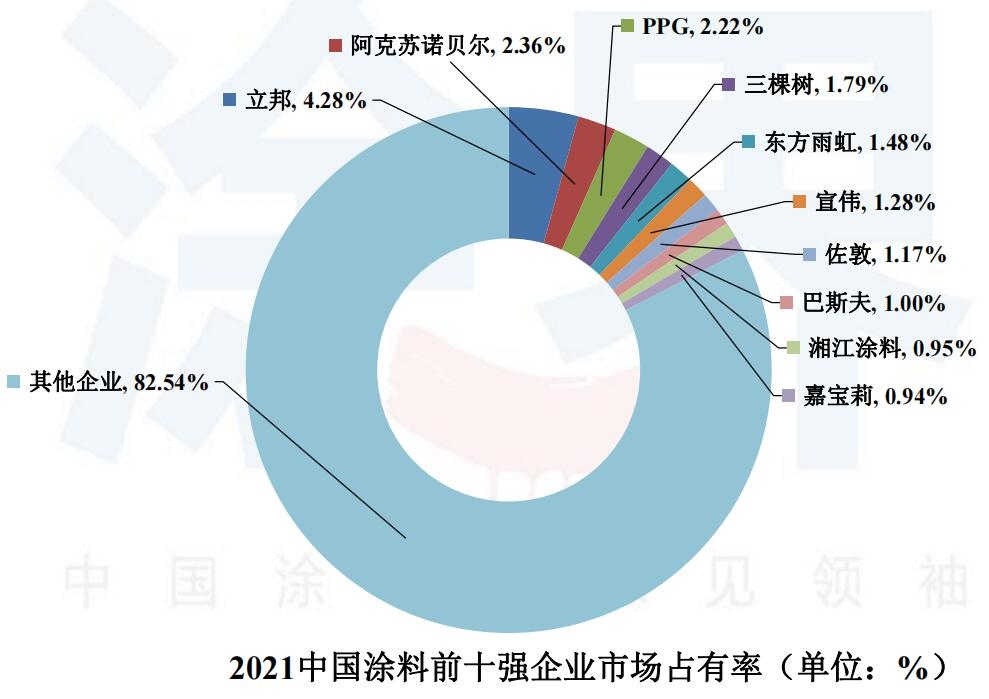

从市场份额看,高端工业涂料以外资企业主导,中低端市场国产化能力较强。2020年,中国最大的涂料企业立邦,市场占有率仅为4.28%。排名前三的阿克苏诺贝尔、PPG去年在华销售收入均出现了下滑,分别以2.36%、2.22%的市场占有率位居全国第二、第三。

国内有4家入围市场份额前十榜单,三棵树以1.79%的市占率位居全国第四。防水涂料龙头企业东方雨虹以1.48%的市场占有率位居全国第五,国内的湘江涂料和嘉宝莉分别以0.95%和0.94%的市占率位居全国第九、第十。

从市占率来看,各大企业都普遍都较低,也意味着国内涂料行业集中度仍非常低,未来的发展空间巨大。位居榜单前十强的企业宣伟、佐敦、巴斯夫2020年市占率均不到2%;亚士、美涂士、巴德士、海虹老人、大宝化工、紫荆花、浩力森、德威、兰陵、浩力森、宝塔山漆、金力泰、麦加等知名企业2020年的市占率均小于1%。

从细分市场来看,外资企业在高端工业涂料领域占据主导优势,而本土企业则在家具漆、防水涂料、一般工业涂料等细分领域拥有较大的市场份额。不同细分领域的市场集中度差异非常大,比如汽车涂料、航空涂料、船舶涂料、集装箱涂料、核电涂料、风电涂料、光纤涂料、3C涂料、路标涂料、工业重防腐涂料等市场集中度非常高,多个领域CR5高达90%以上;建筑涂料、家具漆、粉末涂料、轨道交通涂料、防水涂料、地坪涂料、一般工业涂料等市场较为分散。

比如汽车涂料领域,PPG、巴斯夫、艾仕得、立邦、关西、KCC、阿克苏诺贝尔等外资企业处于垄断地位,各家企业有着很高的市占率,七家企业在乘用车OEM涂料领域垄断了90%多的市场,不过金力泰、松井等本土企业正在攻克这个领域。我国本土企业则在汽车零部件涂料、汽车修补漆领域占据一定的市场份额,比如雅图、东来、松井、浩力森等。

此外,海虹老人、佐敦、PPG、阿克苏诺贝尔、关西、中涂化工、美凯威奇等在航空涂料、船舶涂料、工业防护涂料、工业重防腐涂料等领域处于领先地位,各家企业在不同领域有着很高的市占率。其中,船舶涂料市场集中度非常高,仅佐敦的市场占有率就高达35%左右;民用航空涂料几乎被PPG、阿克苏诺贝尔、美凯威奇等少数企业垄断。

在建筑涂料领域,虽然外资企业立邦和多乐士的销售规模处于领先地位,但三棵树、亚士、东方雨虹、嘉宝莉、巴德士、固克等本土企业已实现了快速增长,销售规模在不断攀升。其中,三棵树建筑涂料业务销售规模在去年已超越了多乐士,并正在加速追赶立邦;亚士、东方雨虹、嘉宝莉等企业的建筑涂料业务也在快速成长。

榜单编制人黄长军分析指出,虽然去年受到新冠肺炎疫情的影响,但百强企业的整体实力仍在继续提升,特别是本土企业的销售规模在加速扩大,市场地位得到了大幅上升。整体来看,行业及企业格局加速两极分化,市场优势正在加速向头部企业倾斜,“大者恒大、强者恒强”越来越明显。

“中国涂料企业100强排行榜”的发布,对于了解分析中国涂料产业经济发展趋势,把握发展规律,研究大中型涂料企业的发展特征,展示涂料产业经济发展成就起到了积极作用。此外,还将给涂料经销商选择代理品牌提供决策参考依据,以及为房地产、家具、家电、汽车、手机、船舶、集装箱、风电、核电、桥梁、轨道交通、石化装备及其他工业制造业等涂料下游应用行业,提供更为可靠的依据。

榜单的发布,是以数据化为其重要特点,用数据真实记录和见证中国涂料企业从小到大、快速发展的历程,为全社会客观认识涂料产业经济的作用和贡献提供了定量依据;同时也从另一个侧面反映了国内外经济环境、宏观经济政策对涂料产业经济发展的深远影响,为分析涂料产业经济发展水平及区域分布、产业结构、投资方向等,制定政策提供了基础数据的支撑。

与此同时,榜单的发布,也是了解和认识中国涂料产业和企业的重要渠道,不仅可以引导涂料企业自身的健康发展,也极大地促进了涂料产业区域经济的发展。榜单还可以为国家各级政府部门引导涂料产业及企业健康发展提供了数据基础,提出大型涂料企业发展的方向性问题。(涂界)

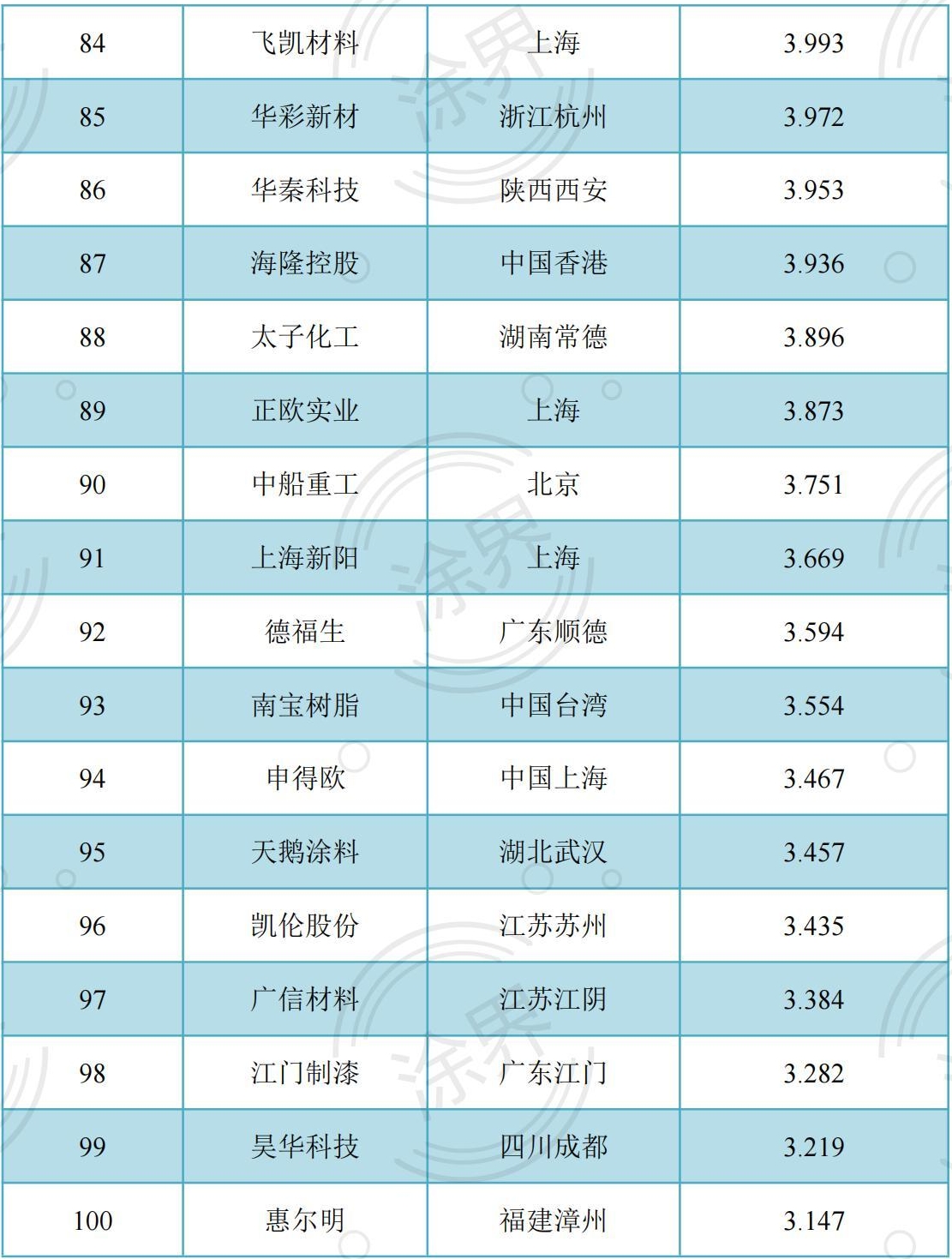

2021中国涂料企业100强排行榜(单位:亿元)

相关文章

位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围

内使用,并注明“来源:中国涂界网”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非中国涂界网)”的作品,均转载自其它媒体,转载目的在于传递更

多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 网站总机:0757-66840566 有关作品版权事宜请联系:0757-66840650 邮箱:tujiemedia@163.com