编辑推荐-首页

PPG竟然只用了“八个字”,就实现了从玻璃龙头到涂料帝国的跨越!

美国当地时间10月3日,PPG工业宣布已完成出售平板玻璃制造和玻璃涂料业务给Vitro S.A.B。PPG将从这项交易中获得约7.5亿美元的总现金收益。

当天,PPG还宣布已完成出售欧洲玻璃纤维业务给日本电气硝子株式会社。据了解,PPG欧洲玻纤业务2015年销售额约为1.5亿美元。

“这项交易宣告了PPG作为平板玻璃制造商这一历史时代的结束。同时,它也标志着PPG在业务转型路上迈出关键的一步。今后,公司的业务重心将逐渐转向油漆、涂料与特种材料等产品领域。”PPG公司总裁兼首席执行官Michael H. McGarry曾表示。

今年3月份。PPG宣布将出售其余美国匹兹堡玻璃工厂(PGW)的近40%少数股权;9月22日,PPG宣布拟出售PFG玻璃纤维合资公司50%的股权给南亚塑料公司。

随着PPG不断剥离非核心业务——玻璃业务,使得PPG工业将更加专注于油漆、涂料与特种材料业务,预计该业务将占据PPG约98%的业务。可以说,PPG实现了从玻璃龙头到涂料帝国的跨越。

PPG工业公司,1883年成立于美国匹兹堡,做玻璃起家,进入20世纪逐渐转型为以涂料为主营的行业巨头(目前涂料收入占比约93%,玻璃占7%)。

目前,PPG主要生产及经营涂料、玻璃、玻璃纤维及化学品。在全球近70个国家设有生产基地及附属机构。公司1945年在纽交所上市,目前市值已超过278亿美元。

尽管在创建之初,PPG的名字就是“匹兹堡平板玻璃公司”(Pittsburgh Plate Glass)的缩写,但在如今的PPG工业公司的产品结构中,涂料已然是主要业务,其表面涂料、工业涂料及建筑涂料等业务加起来超过93%,而PPG赖以起家的玻璃业务仅占7%。

根据《涂界》发布的“2015世界十大涂料制造商排行榜”显示,PPG以2014年销售收入142.85亿美元首次成为全球最大涂料厂商,而阿克苏诺贝尔则以涂料销售收入114.39亿美元位居第二位。

PPG公司涂料业务分为高性能涂料和通用工业涂料两个业务分部组成。高性能涂料包括建筑、飞机、船舰及防护涂料、修补漆,总占比约61.55%;通用工业涂料涉及汽车OEM、通用工业、包装和特种化学品等,占比38.45%。公司在涂料所有重要细分领域的营收占比均排名全球前三。

根据年报显示,PPG工业2015年高性能涂料、工业涂料、玻璃三大业务板块销售比例分别占57%、36%、7%,销售额分别为87.65亿美元、54.76亿美元、10.80亿美元。剔除去玻璃业务销售后,PPG实际涂料销售额为142.41亿美元。

根据《涂界》发布的最新排行榜显示,PPG以2015年涂料销售收入142.41亿美元再次超过阿克苏诺贝尔,跃居全球涂料第一位。可以说,PPG从原来的玻璃巨头,如今实现了全球最大涂料制造商梦想,其成长密码就是“因势择市,聚焦发展”,具体主要体现在以下四个方面:

1)从玻璃行业,切入规模和盈利空间更大的涂料市场。公司充分受益于二战时期美国的经济繁荣和战后全球重建,一度快速发展玻璃业务,但随着行业壁垒下降,公司选择切换赛道进入涂料领域;相比玻璃行业,涂料行业市场规模大、应用领域广、利润率高。

2)战略布局,精准定位细分市场。公司的涂料业务以“量+价”的双轮驱动模式扩张,高性能涂料收入主要靠价格上涨推动,一般工业涂料主要靠销量上涨推动。高性能涂料的73%为建筑涂料,一般工业涂料的40%为汽车OEM涂料,公司根据两种涂料的不同核心驱动因素确定相异的市场布局策略:建筑涂料以B2C模式为主,针对全球各地区不同的市场特征,进行差异化的渠道布局,同时发展多品牌战略;汽车OEM涂料业务属于工业品,其营销以B2B为主,重点在于获得与厂商的长期合作机会。

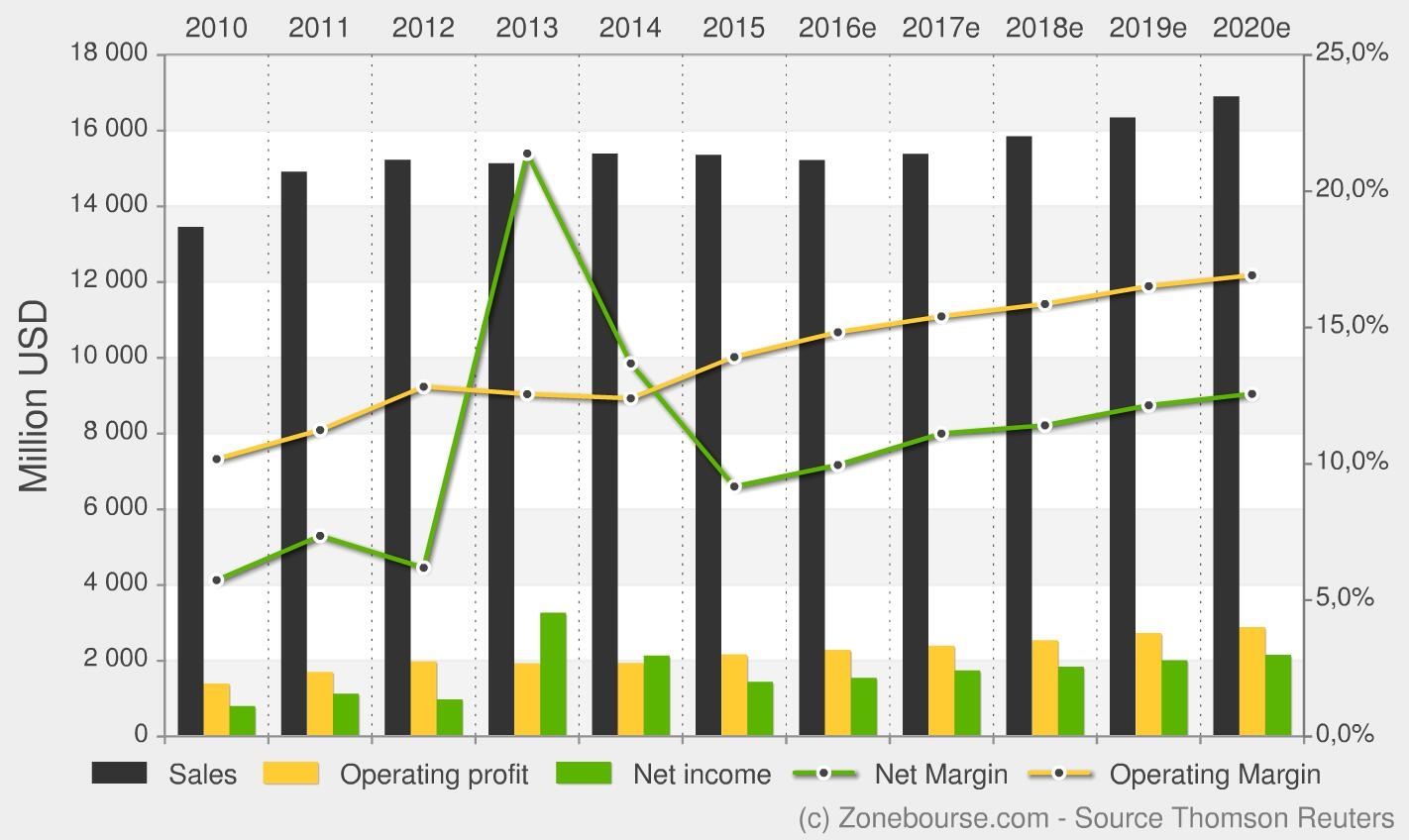

3)创新成本管理,实现弯道超车。PPG以配方为突破口减少高成本原料的应用,有效节约了成本。行业前五大厂商的毛利率对比显示,2010-2011年是PPG的重要转折点,当其他三家行业巨头毛利率下降时,PPG毛利率逆势上升,并于2011年首次超过AkzoNobel,成为行业成本控制能力仅次于宣伟的公司。

4)并购实现高效扩张。涂料的应用领域众多,不同区域的市场特征不同,多数地区已经或正在进入成熟阶段,成功切入需要对当地行业、客户需求和客户偏好的深刻理解和观察,因此并购是拓展细分行业技术和市场的最优方案,PPG就是通过并购超越AkzoNobe成为行业第一,2010-2015年间PPG的收入增长中并购因素占53%。

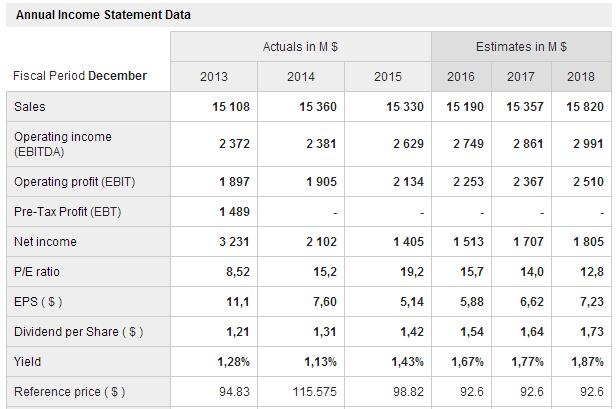

目前,PPG财务数据优良。2008年后并购扩张迎来长牛:自1990年以来,公司绝大部分时间PE估值都在10-30倍之间;中枢基本稳定在15倍左右。公司经营现金流较好,分红率稳定;公司偏好债权融资,一方面使得股权摊薄较少,另一方面适当使用财务杠杆,提升ROE水平。

资产结构方面,2010年以后资本支出/折旧重回大于1的状态,增长动力变强,于此同时固定资产/总资产明显降低,轻资产化明显。2008年以前,公司股价波动性弱于指数,但2008年下半年,伴随着金融危机之后修复性调整,业务上的大举并购,产品、技术和地域版图的不断扩张,推动ROE持续回升、市值总量节节攀升。(涂界)

相关文章

- 暂无资料

位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围

内使用,并注明“来源:中国涂界网”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非中国涂界网)”的作品,均转载自其它媒体,转载目的在于传递更

多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 网站总机:0757-66840566 有关作品版权事宜请联系:0757-66840650 邮箱:tujiemedia@163.com